携程B端「裂痕」:流量焦虑下的「变形」

◎懂财帝 (ID:znfinance) | 嘉逸

移动互联网流量红利消失,中国最大的OTA在线旅游公司,同时在C端与B端出现了运营“变形”。

前几年,消费者吐槽携程大数据杀熟。 即使到了强监管的这两年,该现象依旧。近日,明星艺人马天宇发微博称遭遇携程大数据杀熟,“三千多的票,点进去变成六千多,最后变成一万多。”随后,该话题迅速“发酵”并登上微博热搜。

与此同时,商家、酒店与携程之间的合作也出现了“裂痕”。

旅行社商家一直难以忍受携程的新动作。今年5月,携程推行“零售转代理”政策后,有不少商家把所有产品从携程下架。

渴望流量独立的酒店商家也正谋求逃离。连锁酒店巨头率先打响“去中心化战役”,纷纷通过APP、微信小程序等建造私域流量池。

更让携程董事长梁建章坐不住的是疫情不断侵扰与流量的持续衰减。

2022上半年,国内旅游总人次14.55亿,比上年下降22.2%,国内旅游总消费1.17万亿元,比上年下降28.2%。

“余粮”本就不多,行业内卷却愈发严重。

美团、阿里飞猪,乃至抖音、快手、小红书等势力群狼环伺,都在依靠着平台内更便宜的流量与获客成本猛攻酒旅市场。

梁建章知道,流量一直是携程的“心病”,携程必须尽快找到治疗“流量焦虑症”的解药。

携程被「蚕食」

不同于电商、在线教育等赛道,OAT在线旅游是一个同时连接线上、线下两大用户流量池的特殊行业。

过去十余年,为了保证GMV超万亿的OAT行业正常运转,携程、美团、阿里飞猪等互联网平台相继在线上构筑起了覆盖数亿人口的流量池。

与此同时,监管部门、景区、交通、酒店等产业链参与者,也在持续打通阻碍消费者线下流动的诸多壁垒。

然而2020年,疫情突然而至,线下流量全面枯竭,OTA的商业逻辑闭环直接被打得稀碎。

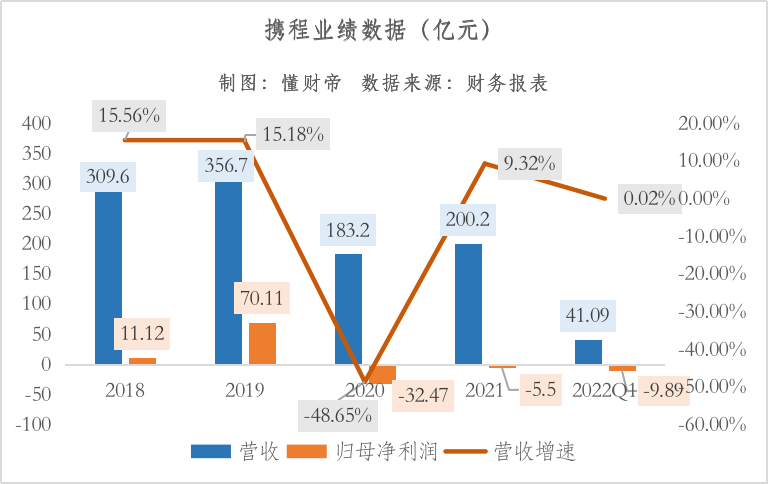

行业龙头携程首当其冲。2020年财务数据显示,公司GMV仅为3950亿元,营收大幅下滑了48.65%,为183.2亿元,归母净利润由盈转亏,为亏损32.47亿元。

2021年,国内疫情逐渐缓解,线下流量池重新集聚,携程业绩也随之回暖。公司营收为200.2亿元,同比增长9.32%,归母净利润为亏损5.5亿元,大幅收窄。

但2022Q1,消费需求减弱叠加疫情防控影响,OTA行业的流量再次大幅下滑。据文旅部统计数据,一季度国内旅游总人次8.30亿,同比减少1.94亿,下降19.0%。

尽管携程业绩高于市场预期,但依旧受到了冲击。公司营收为41.09亿元,同比微增0.02%,归母净利润亏损9.89亿元,亏损幅度扩大。

不过,携程显然并不担忧旅游业的未来,因为国内部分地区以及海外市场已经开始回暖复苏。

携程CEO孙洁在一季度业绩发布会上表示,报告期内,携程国际平台整体酒店预订量较2019年同期增长约25%,Trip.com品牌在海外市场的本地机票预订量较2019年同期增长超过200%。

孙洁还透露,华南和华西地区的酒店预订量在最近一个月已经超过了2019年同期水平。

美团、阿里飞猪、抖音、快手、小红书等互联网公司也嗅到了复苏增长的机遇,它们凭借着更便宜的流量、获客成本,向OAT市场发起了猛烈攻势。

据悉,美团正加速向高端酒店领域渗透。今年一季度,美团酒旅平台的高星酒店间夜量占比达17.4%,创历史新高。

阿里飞猪在今年3月启动了组织改革,飞猪旅行总裁庄卓然表示,将为未来独立面对市场做好充分准备。

抖音在7月中旬宣布,将酒旅业务从电商板块切换至本地生活服务板块,意欲打造一个“字节版美团”。

资料来源:Fastdata极数

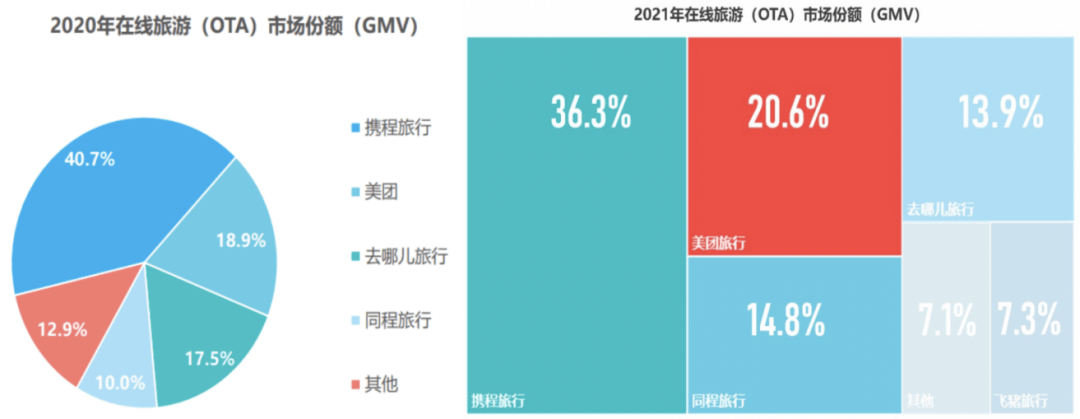

面对竞争对手的多维夹击,携程在线上流量端应对乏力,市场份额被“蚕食”,但仍牢牢占据着行业一哥的位置。

据Fastdata研究报告,按GMV计算,2020年,携程市场份额为40.7%,携程+去哪儿市场份额合计为58.2%。

2021年,OTA“一超多强”的格局松动。携程、去哪儿市场份额分别同比下滑了4.4、3.6个百分点,至36.3%、13.9%,合计市场份额为50.2%。

美团、同程旅行继续扩张,市场份额分别达到20.6%、14.8%。飞猪市场份额为7.3%。

酒店「出逃」

“任何一家对业务有责任心的互联网公司,都应该为流量焦虑。”OTA行业中,梁建章对这句话应该最深有体会。

因为携程是代理模式,即在线旅游企业作为旅游资源或B2B代理商的线上代理中介,在交易中赚取佣金收入,由在线旅游企业提供订单咨询和售后等客户服务。

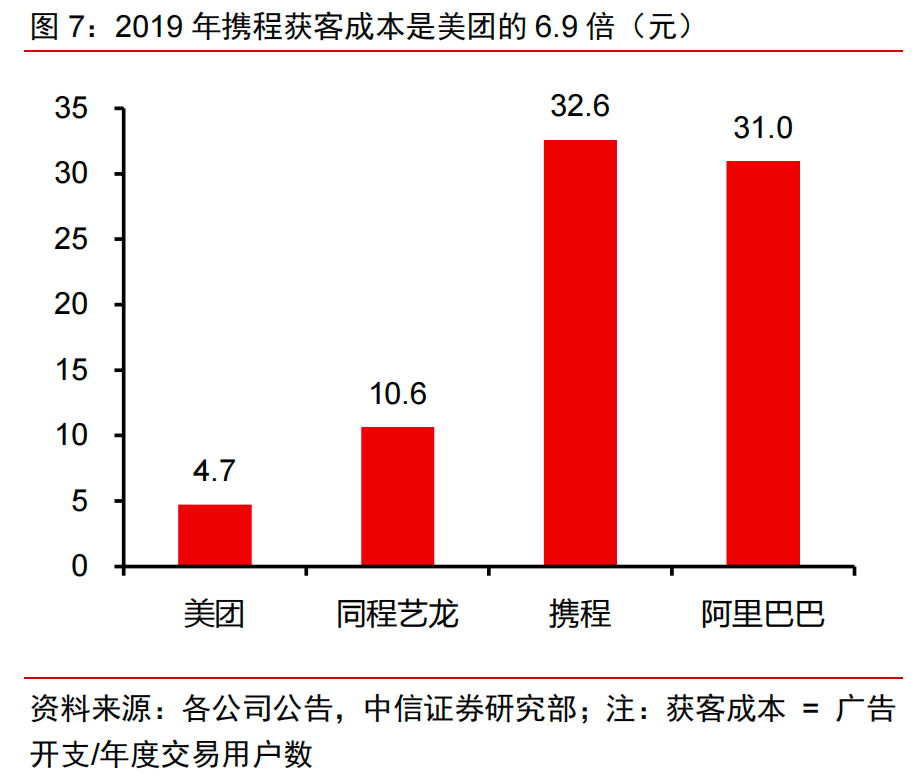

而在最重要的流量获客成本方面,代理模式往往比平台模式(如飞猪)、媒体模式(如抖音)更高。

以2019年为例,携程获客成本高达32.6元,比阿里巴巴(31元)还高。而同时期,美团获客成本仅为4.7元,约为携程的七分之一。

同程艺龙(已更名为“同程旅行”)背靠微信九宫格,获客成本为10.6元,约为携程的三分之一。

事实上,百度持有携程10.78%的股份,是第一大股东。但显然,李彦宏并未因此在流量上给梁建章打折,双方仅仅是松散的投资关系。

有行业资深人士表示,“与飞猪背靠阿里,美团酒旅背靠美团,抖音背靠字节跳动相比,携程缺少一个真正的‘流量爸爸’。”

携程也深知自己在流量端优势不大,所以干脆另辟蹊径,深耕交通票务、住宿酒店等供应链领域。

这其中,交通票务基本不赚钱,是携程吸引流量的渠道之一。

中信证券研报显示,机票“提直降代”后,OTA行业的航司佣金率基本维持在2%左右。火车票方面,12306占据了接近90%的市场份额,OTA平台几乎没有议价权与盈利空间。

携程最终只能把宝押在产业集中度较低的酒店领域。

据财务数据,2021年,携程旗下酒店预定业务营收为81.48亿元,占总营收比为40.69%。

佣金率方面,携程低端酒店佣金率为4.2%,高端酒店佣金率为9.1%,总佣金率为7.3%。但此前有媒体报道,部分酒店被携程收取了15%左右的超高佣金。

酒店商家苦携程久矣,不甘心一直被“收割”。它们决定“去中心化”,通过APP、微信小程序等工具自己下场做私域流量。

大型连锁酒店们率先“出逃”。

首旅如家财务数据显示,截至2021年底,会员总数已达1.33亿,同比增长6.4%,2021Q4的自有渠道入住间夜数占比为75.7%。

同时期,锦江酒店、华住酒店的会员数分别也已经超过1.8亿、1.9亿。

酒店代理模式,曾经是携程帝国在PC时代、移动互联网时代最稳固的大厦地基。但如今,地基正在松动。

而摆在梁建章面前的选择并不多:要么向阿里飞猪等平台模式,或抖音等媒体模式“取经”,加固地基;要么向“无人区”挺进,寻找更新颖的商业运营模式。

旅行社商家对抗

5月16日,携程发布的一则“最后通牒”式的通知,引爆了旅行社商家们的反抗情绪。

该通知称,携程因平台策略性调整,近期将计划陆续关闭路线类(团队游)境内零售模式的入驻合作、续签、运营维护与在线售卖。

携程与旅行社合作跟团游业务共有零售、代理、自营三种模式。

其中,零售模式下,携程仅提供平台,商家直面消费者,承担售前、售中和售后服务,并完成签订合同、开具发票等工作,商家自主权较高。

代理模式下,供应商将旅游产品销售给携程,携程按一定比例加价销售,并承担合同、发票工作,商家自主权较低。

自营模式则由平台主动对商家产品进行采购,并自主定价销售。

携程关闭零售模式,意味着旅行社商家们只能选择自主权较低、较为被动的代理模式。

对此,有携程供应商在接受界面新闻、财新网采访时表示,此前部分产品的佣金率已经从9%涨到了11%或14%。现在转为代理模式,商家首先就要再缴纳一笔2000或1万元“系统费”,其次抽佣规则也会改变,商家的利润空间可能会被继续压缩。

另外,还有旅行社商家称,“零转代”后,账期将会从7天延长到45天。但如果缴纳了2000元“系统费”,账期会缩短“至半月结-3天”,18天到账。而缴纳了1万元“系统费”,账期会继续缩短至“周结-3天”,10天到账。

疫情重压之下,部分旅行社商家难以割舍携程平台的巨大流量,只能放弃自主权,陆续转为代理模式。

但财新网统计的数据显示,目前仍有约四、五百家的旅行社商家未转为代理模式,其中的众多商家正在社交媒体平台上“讨伐”携程。

面对巨大的舆论压力,携程表示,已与商家进行沟通,重新调整了部分政策。比如,平台垫钱来缩短代理合作账期,商家可选择申请开通IM系统并自主运营,无需缴纳系统费。

但旅行社商户们已经对携程失望,已开始尝试美团、抖音等平台,希望摆脱对携程的依赖。

总结来看,大型连锁酒店“出逃”,是携程流量生态式微的结果。而中小旅行社商家反抗、逃离,则暴露出了携程的傲慢,以及在平台、商业生态治理方面的诸多漏洞。

携程如何平衡B端商户、消费者以及平台自身的利益,还需要很长的路要走。

携程突围

如果要评选2020年最会整活的上市公司董事长,那玩cosplay的梁建章一定名列前茅。

不过,醉翁之意不在酒,而在“流量”之间。

梁建章希望掌握流量的主导权。他的规划是,疫情期间先通过线上直播做大私域流量池,待疫情退散再逐渐将流量变现,转化为GMV。

除此之外,携程还于2021年推出了星球号,意在构筑内容社区,进一步提升用户粘性。

视频直播+内容社区,打法太熟悉,经典的抖音、美团式策略。但现实很骨感,从GMV、用户数据来看,携程目前还未能取得让资本市场惊艳的结果。

梁建章还有Plan B——奔向“五环外”,进攻下沉市场。

中信证券统计数据显示,2020年,中国在线旅游的整体渗透率为52.48%,低线市场的渗透率仅为20%左右,三四线城市OTA市场未来增量可期。

为了寻找增量,去年3月,携程推出了“乡村旅游振兴”计划,宣称投入10亿乡村旅游产业基金,到2025年底累计打造10家标杆乡村度假农庄,规模化赋能100家乡村度假农庄。

梁建章本人也“上山下乡”,奔赴贵州西江、浙江湖州、河南郑州、江西庐山等地直播带货(旅游产品)。

不过,平安证券于去年8月发布的研报显示,携程中高消费水平用户占比仍高达82.2%。

基于数据来看,一直主打中高端消费的携程在“五环外”似乎有些水土不服,其下沉策略效果并不明显。

当然,回到公司基本面来看,携程系仍然占据着中国OTA行业的“半壁江山”,携程在最赚钱的高端酒店领域依然有着绝对的竞争壁垒,携程卖一晚威斯汀高端酒店获得的利润,约相当于其他平台卖20晚如家。

另外,携程还是中国OTA行业的出海先锋,其国际业务的营收规模已经超过疫情之前。

但上述业务只能稳住携程的估值,却难以锦上添花。截至8月8日美股收盘,携程总市值为163.13亿美元,约合人民币1101.82亿元。携程股价较2017年的高光时刻,已累计下跌了58.09%。

投资者、资本市场最看重业绩兑现或新的增长故事。而这对于23岁,逐渐迈入中年的携程而言,无疑将是巨大的挑战。

“人口经济学家”梁建章的微博已经沉寂了。如此一来,他或许可以放下网红学者的身份,在缓解携程流量焦虑、平台治理方面投入更多的心力。

参考资料:

1 | Fastdata极数:《2021年中国在线旅游行业报告》

2 | 财新,《携程旅行社业务“零售转代理”风波始末》

3 | 中信证券,姜娅、杨清朴等,《二次出发,履方致远》

4 | 界面新闻,谢亦欣,《携程供应商“零转代”风波背后:行业困境下的博弈》

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。